对于17世纪的荷兰人来说,花的力量是一件恐怖的事情。1637年的头几个月里,当郁金香尚未成熟时,在荷兰被视为地位象征的郁金香价格大幅上涨。在那个疯狂的时期,郁金香最高价曾炒至4200荷兰盾,20倍于一位熟练技工的年收入。现在的经济学家一直在探讨当时的疯狂是如何蔓延开来的。在经济学家看来,这也是现代金融史上第一次投机泡沫。同时,在市场已经失控的情况下,政府如何在监管中发挥应有的作用的话题,也引起了一场政治争论。

1720年英国南海公司倒闭,给伦敦金融业带来了巨大的冲击。1701—1714年,英、法等欧洲国家为争夺西班牙及其殖民地和海上霸权而进行了西班牙王位继承战争。战争期间,南海公司同意承担战争造成的巨额国家债务,以牟取在南美地区贸易中的垄断地位。但是,尽管英国取得了战争的胜利,西班牙仍然维持着其在南美殖民地的贸易特权,南海公司继续增加承担更多的债务。1720年,为了刺激股票发行,南海公司接受投资者分期付款购买新股的方式。投资十分踊跃,股票供不应求导致了价格狂飚到1000英镑以上。公司的真实业绩严重与人们预期背离。 后来因为国会通过了《反金融诈骗和投机法》,内幕人士与政府官员大举抛售,南海公司股价一落千丈,南海泡沫破灭。

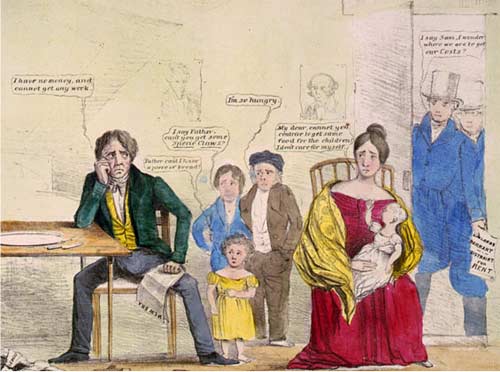

1836年,在马丁·范市伦(martin van buren)未成为美国总统之前,美国第七任总统安德鲁.杰克逊(andrew jackson)关闭了美国的联邦银行,以使美国经济摆脱其严格的信贷监管,杰克逊将资金转移到了那些州银行。

到了1837年,美国银行系统出现混乱,马丁 范市伦并没有成功稳定市场。其也在1840年的总统竞选中失败。

1907年,美国第三大信托公司尼克伯克信托公司(knickerbocker trust)大肆举债,在股市上收购联合铜业公司(united copper)股票,但此举失利,引发了华尔街的大恐慌和关于尼克伯克即将破产的传言。

银行纷纷收回贷款,股市暴跌,民众挤兑,几家大银行濒临倒闭。 在这样的情况下,曾经攻击过尼克伯克信托公司的银行家摩根组建了一支救援团队稳定了市场,该团队的成员还包括美国政府的官员以及部分银行的总裁。

1929年,华尔街股市形势急转直下。到了1932年股价已经缩水近90%。